Inwestowanie to ostatnio głośny temat. Wszędzie słyszymy o inflacji, stopach procentowych, niepewnej emeryturze, pomnażaniu oszczędności, nie wiadomo od czego zacząć i skąd czerpać wiedzę. W Portu wierzymy, że inwestowanie może być zrozumiałe i dostępne dla każdego, dlatego przygotowaliśmy instrukcję jak rozpocząć krok po kroku.

Od czego zacząć?

Nie zaczynaj inwestować od razu ani bez zastanowienia. W grze są Twoje oszczędności, wynagrodzenie za długie godziny wykonanej pracy, więc warto na początku zrozumieć podstawowe zasady i mechanizmy świata inwestycji.

Wielu początkujących inwestorów ulega obawom, że jeśli nie zareagują szybko na aktualna sytuację na rynku, stracą świetną okazję do wykorzystania swoich oszczędności. Dlatego decydują się na inwestycje, których nie rozumieją wystarczająco dobrze.

Nie jest to zaskakujące. Trudno oprzeć się kuszącym możliwościom wysokich zysków, ważne jest jednak, by nie traktować inwestowania jako sposobu na szybkie wzbogacenie się. To długoterminowe podejście do pomnażania naszych oszczędności, które pomaga nam osiągać długotrwałe cele i stopniowo budować nasze bogactwo.

Zanim zaczniesz podejmować decyzję, w co zainwestujesz i zaczniesz obliczać jak wysokie będą Twoje zyski, spróbuj zatrzymać się na chwilę i jasno określić, jaki jest Twój prawdziwy cel i jakie masz możliwości.

W tym artykule doradzimy, jak to zrobić.

Krok 1

Jakie są Twoje cele i plany?

Znając miejsce docelowe, możesz zaplanować do niego podróż.

Najważniejszym pytaniem, na które powinieneś sobie odpowiedzieć przed rozpoczęciem inwestowania, jest to – co chciałbyś osiągnąć dzięki inwestycji? Na co chciałbyś przeznaczyć zyskane środki? Zastanów się, dlaczego tak naprawdę chcesz inwestować. Planujesz wymarzoną podróż do Ameryki Południowej, nowe mieszkanie, chcesz pomnażać swoje oszczędności na spokojną emeryturę czy może stworzyć poduszkę finansową dla swoich dzieci? Po zdefiniowaniu celów łatwiej Ci będzie wybrać najbardziej odpowiedni rodzaj inwestycji.

Krok 2

Zrób porządek w swoich finansach

„Nie można zarządzać czymś, czego nie można zmierzyć.”

To stwierdzenie Petra Druckera, amerykańskiego ekonomisty i twórcy nowoczesnego zarządzania, dotyczy nie tylko zarządzania dużymi firmami, ale także naszych osobistych finansów.

Celem stworzenia przeglądu finansów osobistych jest sprawdzenie, na co faktycznie wydajemy nasze pieniądze i jaką część dochodu moglibyśmy po opłaceniu wszystkich miesięcznych wydatków odkładać, np. na inwestycje.

Przychody

Zwykle mamy dobry przegląd naszych dochodów. Wystarczy spojrzeć, ile w ciągu miesiąca przypływa do bankowości internetowej i ewentualnie dodać gotówkową część dochodu.

Gdy wartość Twoich dochodów nie jest co miesiąc taka sama, lepiej będzie, jeśli przygotujesz małe podsumowanie przynajmniej z ostatnich kilku miesięcy, a nie tylko oszacowanie średniego dochodu. Przy zmiennych bonusach, takich jak napiwki czy premie, trudno jest dowiedzieć się, jaką część naszego dochodu faktycznie stanowią i ile faktycznie zarabiamy.

Wydatki

Tworzenie zestawienia wydatków to trudniejsza część zadania. Jeśli jednak podzielisz go na mniejsze części, możesz to łatwo zrobić.

Aby rozpocząć, zapisz całkowitą kwotę swoich miesięcznych wydatków. Prosty przegląd ponownie zaoferuje bankowość internetowa lub aplikacje takie jak Spendee, Monefy czy 1Money, które umożliwiają na bieżąco i regularnie monitorować własne finanse.

Następnie podziel wydatki na stałe, zmienne i dobrowolne:

Wydatki stałe – ta część wydatków, na którą co miesiąc wydajesz taką samą kwotę. Są to np. czynsz, spłata kredytu hipotecznego, ubezpieczenie, transport itp.

Zmienne – ich skład i ilość są różne, ale do pewnego stopnia nieuniknione. Obejmuje to wydatki na żywność, rachunki telefoniczne, chemię i kosmetyki, odzież itp.

Dobrowolne – często wymieniane jako część wydatków zmiennych. Decydujemy się na nie wyłącznie chcąc sprawić sobie przyjemność, rozrywkę, wypoczynek, itp. Są to np. wycieczki, elektronika, wizyty w restauracjach i tym podobne.

Teraz nadszedł czas, aby dokładniej przyjrzeć się kompozycji niektórych kosztów zmiennych, takich jak posiłki czy ubrania. Jaką część budżetu stanowią zwykłe posiłki a jaki alkohol? Które z zakupionych ubrań naprawdę były potrzebne, a które kupiłeś wyłącznie dla przyjemności?

Bądź ze sobą szczery. Nie chodzi o ograniczanie się, chodzi o uzyskanie przeglądu własnych finansów.

Teraz wiesz, gdzie tak naprawdę trafiają Twoje pieniądze. Czy nie wydajesz więcej niż myślałeś? Czy możesz ograniczyć niektóre z nich, a może wręcz przeciwnie niektóre wydatki powinny być wyższe?

Różnica między dochodami a wydatkami to miesięczna kwota, którą zostanie w Twojej kieszeni po opłaceniu wszystkich wydatków. Optymalizacja tej kwoty jest znacznie łatwiejsza po stworzeniu przeglądu swoich finansów.

Pewnie zadajesz sobie teraz pytanie – czy powinienem zainwestować tę kwotę? Odpowiedź brzmi, nie do końca.

Krok 3

Rezerwa finansowa

Inwestuj tylko tyle, na ile możesz sobie pozwolić.

Masz już przegląd swoich finansów, więc dlaczego nie zainwestować wszystkich pieniędzy, które zostały Ci po zapłaceniu wszystkich bieżących wydatków?

Zanim zaczniesz inwestować, musisz stworzyć rezerwę finansową na pokrycie nieoczekiwanych wydatków. O tym, jak utworzyć rezerwę finansową, której wysokość jest indywidualna dla każdego inwestora możesz przeczytać na naszym

blogu. Ale upraszczając, powinna to być kwota, która w pełni pokryłaby Twoje wydatki przez co najmniej 3 miesiące.

Jak poduszka finansowa ma się do inwestowania?

Należy pamiętać, że wartość środków po zainwestowaniu może się zmieniać. W krótkim okresie może nawet spaść poniżej swojej pierwotnej wartości. Gdybyś był zmuszony sprzedać część swojej inwestycji w takim momencie, by pokryć nieoczekiwane wydatki, poniósłbyś stratę na swojej inwestycji.

Dlatego tak ważne jest posiadanie rezerwy finansowej, przed rozpoczęciem inwestowania. Dzięki niej będziesz w stanie pokryć nieoczekiwane wydatki lub utratę dochodów bez konieczności wypłacania środków z inwestycji.

Krok 4

Ile warto inwestować i jak często?

Zależy to głównie od Twoich celów inwestycyjnych i horyzontu czasowego, w jakim chciałbyś te cele osiągnąć.

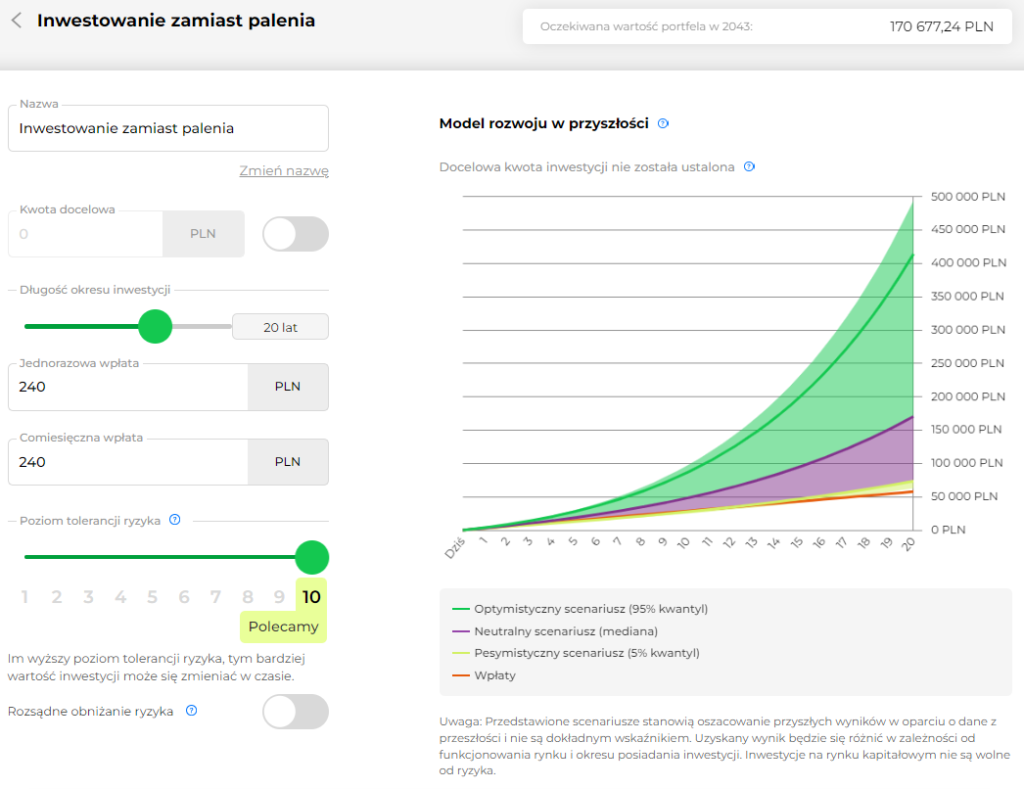

W celu szybkiej kalkulacji możesz zajrzeć na naszą stronę główną https://www.portu.pl/, gdzie po wpisaniu długości inwestycji, wysokości wpłaty początkowej i regularnych wpłat miesięcznych, dowiesz się, ile może wynosić szacunkowa końcowa wartość Twojej inwestycji.

Czy warto zacząć inwestować z niewielkim kapitałem? Zdecydowanie tak, zwłaszcza jeśli planujesz inwestować długoterminowo. W przypadku, kiedy Twoim celem inwestycyjnym jest budowanie majątku na emeryturę lub zbieranie kapitału na edukację dla dzieci, a zatem Twój horyzont inwestycyjny przekracza 10 lat opłaca się to jeszcze bardziej, a to dzięki efektowi procentu składanego – kiedy na końcową wartość Twojej inwestycji pracują nie tylko wpłaty, ale również zwroty zyskane na przestrzeni lat. Dlatego warto zacząć inwestowanie jak najwcześniej, nawet jeśli na początku będą to tylko małe kwoty.

Dług i inwestycje

Czy podczas sporządzania przeglądu finansów osobistych uwzględniłeś w swoich regularnych wydatkach spłatę kredytu hipotecznego lub innego zadłużenia? Zanim zaczniesz inwestować, zastanów się, czy spłata zadłużenia nie powinna mieć wyższego priorytetu niż planowana inwestycja.

Jeśli twoja pożyczka ma wyższe oprocentowanie niż zwrot z inwestycji, spłata pożyczki powinna być priorytetem. Spłacając go, zaoszczędzisz więcej niż to, ile możesz zyskać na inwestycji za tę samą kwotę.

Ważne jest, aby zdać sobie sprawę, że przyszły zwrot z inwestycji jest zawsze szacunkiem, który nie musi się zmaterializować. Natomiast wysokość odsetek w przypadku długów jest możliwa do obliczenia.

Krok 5

Ryzyko

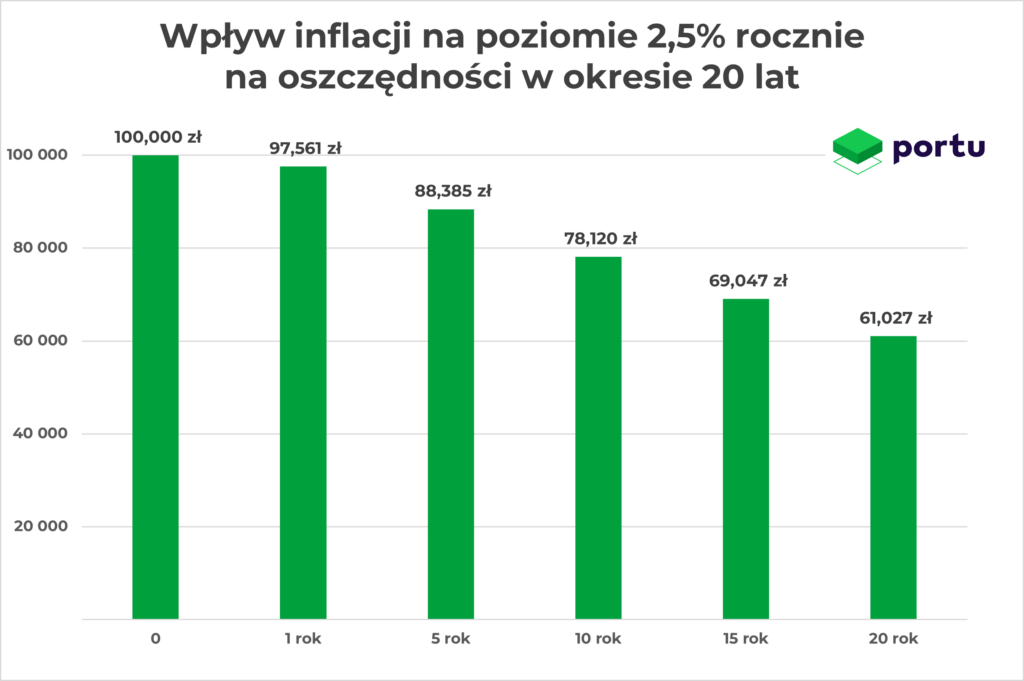

Wartość Twoich oszczędności przewyższających Twoją rezerwę finansową powinny być regularnie rosnąć co najmniej na poziomie inflacji, dzięki czemu ich wartość nie maleje w czasie. Szczególnie, że ciężko pracowałeś na zaoszczędzone pieniądze. Jednak możesz swoje oszczędności pomnożyć jeszcze bardziej.

Potencjalna kwota zwrotu zależy w dużej mierze od poziomu ryzyka, które jesteś gotów podjąć inwestując. Jakie ryzyko wiąże się z inwestycją i jaki może być stopień jego tolerancji?

Wartość Twojej inwestycji może się zmieniać. Nie zawsze oznacza to pozytywny rozwój, rynki też mogą spadać, a niektóre firmy (w tym duże) mogą z czasem zniknąć. Po co więc inwestować? Wraz ze wzrostem rynków w dłuższej perspektywie i dywersyfikacją inwestycji, możesz przetrwać gorsze czasy, a następnie cieszyć się wzrostem przychodów.

Twoja zdolność do wytrzymania spadków na rynku bez popadania w panikę i sprzedaży inwestycji odzwierciedla Twój poziom tolerancji na ryzyko. Podczas kryzysu, wartość Twoich inwestycji może spaść nawet poniżej ich ceny zakupu.

Dlatego ważne jest, aby zdywersyfikować swój portfel, a tym samym zmniejszyć ryzyko takich zdarzeń. Więcej o dywersyfikacji przeczytasz w kroku 6.

Inwestycje o niskim ryzyku

W przypadku bardziej konserwatywnych inwestycji o niższym poziomie ryzyka, takich jak obligacje rządowe, spodziewamy się otrzymać dokładnie taką kwotę, jaką obiecano nam przy zakupie. Jest mało prawdopodobne, aby państwo „zbankrutowało” i nie wywiązało się ze swoich zobowiązań. Możemy zatem uznać taką inwestycję za mało ryzykowną. Jednak ze względu na swój charakter ma bardzo niską stopę zwrotu.

Wyższe ryzyko i wyższa stopa zwrotu

Teraz wyobraź sobie inwestowanie w akcje szybko rozwijających się spółek. Ich wartość może znacząco wzrosnąć nawet w krótkim czasie i tym samym przynieść znacznie wyższą rentowność niż opisane wcześniej obligacje rządowe. W grę wchodzi jednak większe ryzyko, polegające na wyższym prawdopodobieństwie wahań wartości kursu akcji. Oznacza to, że ich wartość może nie tylko znacząco wzrosnąć, ale również znacząco spaść. Nawet poniżej ceny nabycia. Nie oznacza to jednak straty, dopóki nie zdecydujesz się na sprzedaż akcji. Nadal posiadasz te same udziały. Ich wartość może ponownie wzrosnąć po chwilowym spadku i przewyższyć poprzednie.

Swój profil inwestycyjny (i stopień tolerancji na ryzyko) sprawdzisz z łatwością, wypełniając ankietę inwestycyjną, która pojawi się na stronie portu po zalogowaniu. Nie jest ona wiążąca.

Krok 6

Jak zacząć inwestować?

Trzeba przyznać, że inwestowanie na początku wygląda dość skomplikowanie.

W co inwestować? Na własną rękę czy z pomocą eksperta? Której platformie mogę zaufać? Jaka jest standardowa wysokość opłat?

Nowoczesne platformy i aplikacje inwestycyjne pozwalają łatwo i szybko kupić praktycznie wszystko, od akcji i kryptowalut po towary. Może z tego skorzystać każdy.

Ale nie daj się skusić na najwyższy zysk, jaki ktoś Ci zaoferuje. Ważne jest, abyś przynajmniej w podstawowym zakresie zrozumiał produkt, w który inwestujesz.

Dlaczego? Gdy zaczniesz inwestować, spadnie na Ciebie lawina różnych atrakcyjnych ofert, działając na Twoje emocje będą Ci obiecywać szybkie bogactwo. Jednak inwestowanie tak nie działa. Nikt nie jest w stanie przewidzieć, jak będzie się rozwijał rynek i ceny akcji, a widoczny krótkotrwały skok nie jest gwarancją takiego wzrostu w przyszłości.

Kupowanie aktywów jest łatwe, ale jak wybrać te najbardziej odpowiednie?

Trudniejszą częścią rozpoczęcia inwestowania jest podjęcie właściwych decyzji, w co inwestować, kiedy inwestować i ile zainwestować. Należy ocenić stopień ryzyka związanego z inwestycją i oszacować zwrot, jaki może nam ona przynieść. Takie informacje możemy uzyskać dzięki badaniom rynku, dobremu zrozumieniu tego, w co inwestujemy oraz aktywnemu poszukiwaniu informacji, które mogą wpłynąć na przyszły rozwój naszej inwestycji. To zdecydowanie zajmuje dużo czasu.

Mamy jednak dobre wieści. W dłuższej perspektywie pasywne zarządzanie inwestycjami przewyższa aktywnie zarządzane portfele. Oznacza to, że jeśli wybierzesz na przykład fundusz ETF powiązany z określonym indeksem, takim jak S&P 500, aby rozpocząć inwestowanie, to Twój zysk będzie prawdopodobnie na dłuższą metę większy, niż gdybyś kupił tylko kilka swoich obiecujących akcji po długich analizach firm.

Krok 7

Co to jest pasywne zarządzanie portfelem, indeksem i funduszem ETF?

Fundusz ETF lub fundusz giełdowy możemy sobie wyobrazić jako pakiet aktywów złożonych np. z akcji, obligacji lub towarów. Może składać się z akcji różnych spółek z określonej branży, regionu lub węższego sektora. ETF często kopiują wybrany indeks pod względem składu.

Indeks jest wskaźnikiem rozwoju rynku i jego długofalowe trendy lub określonej grupy firm. Porównując wartość indeksu np. z jego wartością w ubiegłym roku dowiadujemy się, w jakim stopniu rynek monitorowany przez indeks urósł. Do znanych indeksów monitorujących grupę spółek należy S&P 500, który śledzi rozwój 500 największych spółek giełdowych w USA. Także kupując ten fundusz zdobędziemy udziały w akcjach wszystkich tych 500 spółek.

Pasywne zarządzanie portfelem polega na tym, że kompozycja aktywów zawartych w portfelu (np. akcje) oraz ich wskaźniki odpowiadają monitorowanemu indeksowi. W efekcie portfel kopiuje wzrost monitorowanej grupy spółek.

Niższe ryzyko i wyższy zwrot?

W porównaniu do kupowania akcji konkretnej firmy, inwestowanie w fundusz ETF znacznie zmniejsza ryzyko wahań wartości Twojej inwestycji z powodu nieoczekiwanego upadku jednej firmy. Jednocześnie czerpiesz korzyści z rozwoju całego rynku, a dokładniej ze wzrostu wszystkich spółek wchodzących w skład ETF.

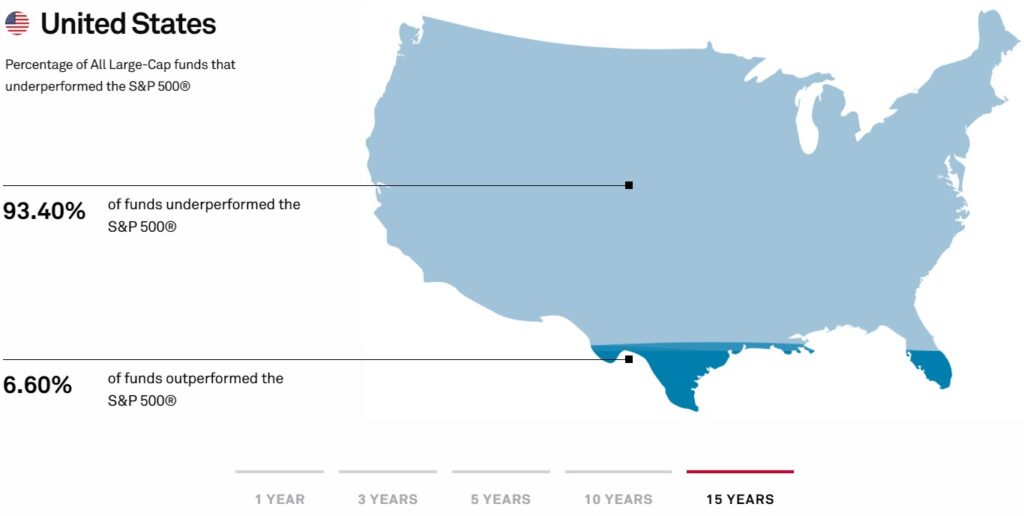

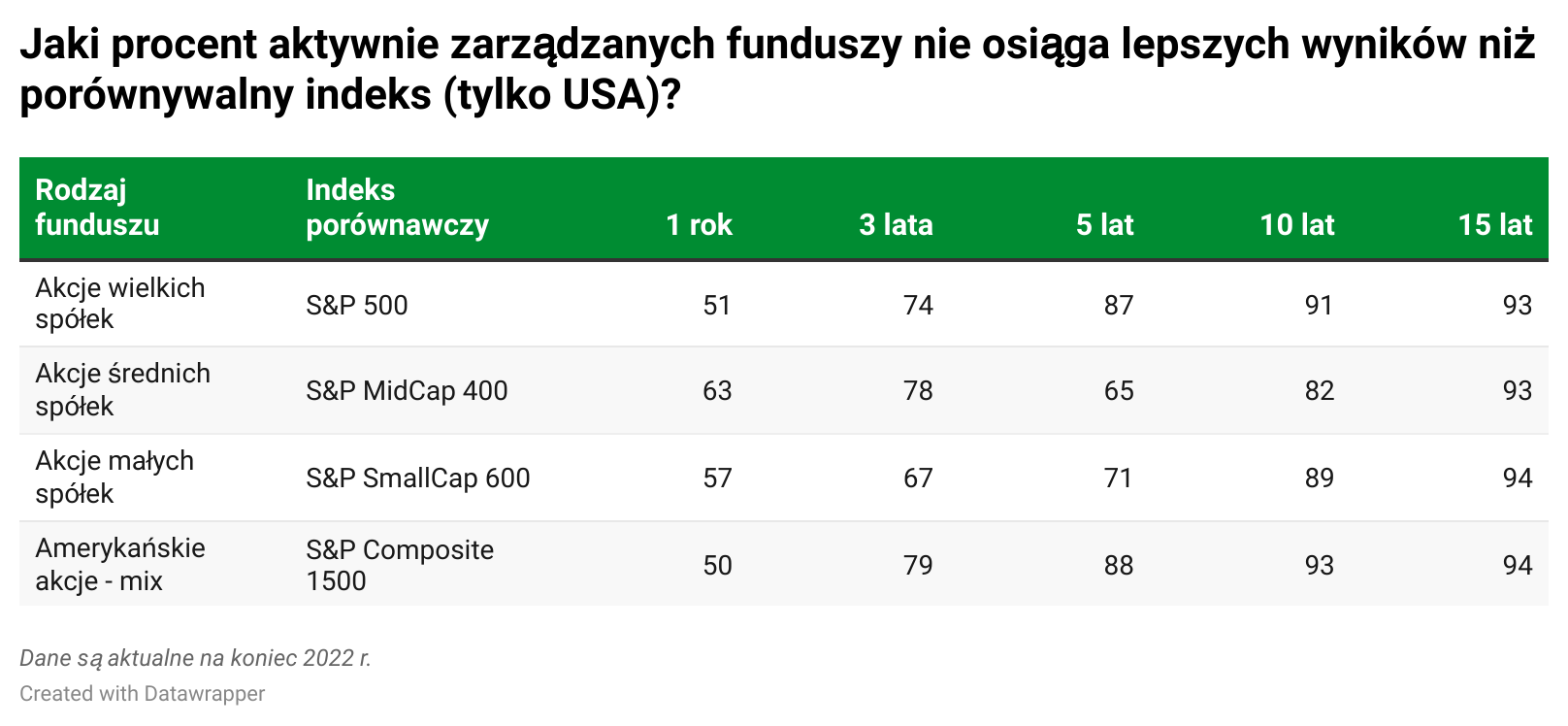

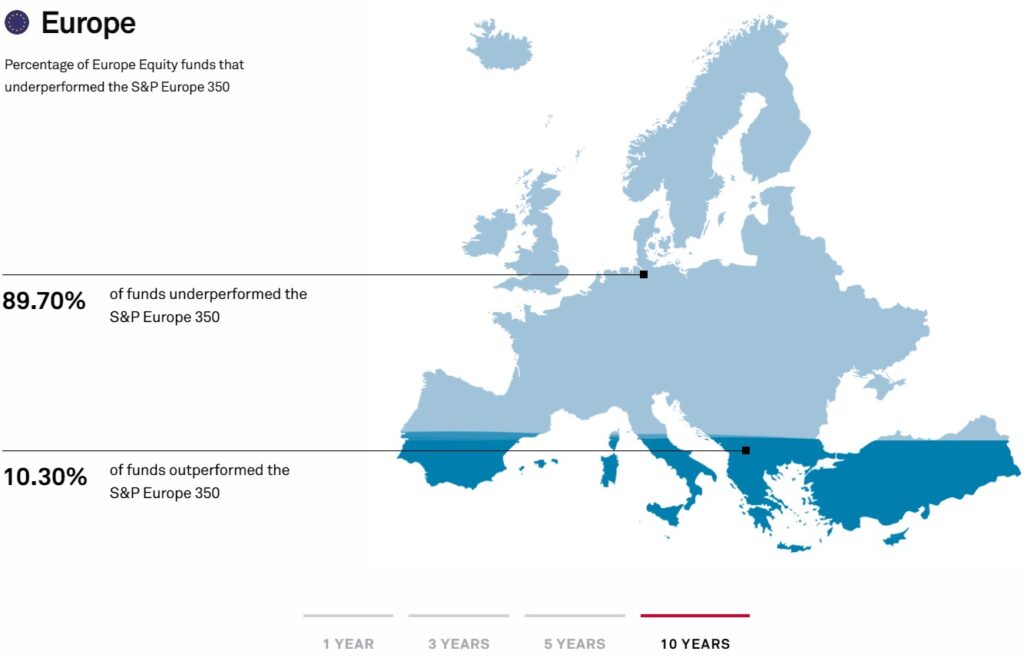

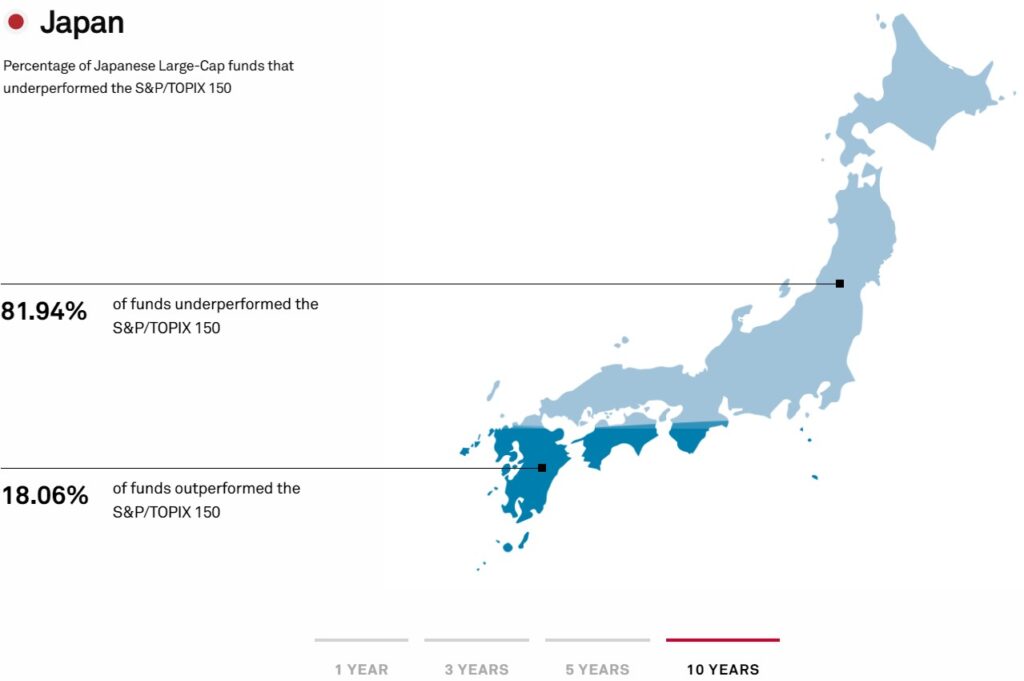

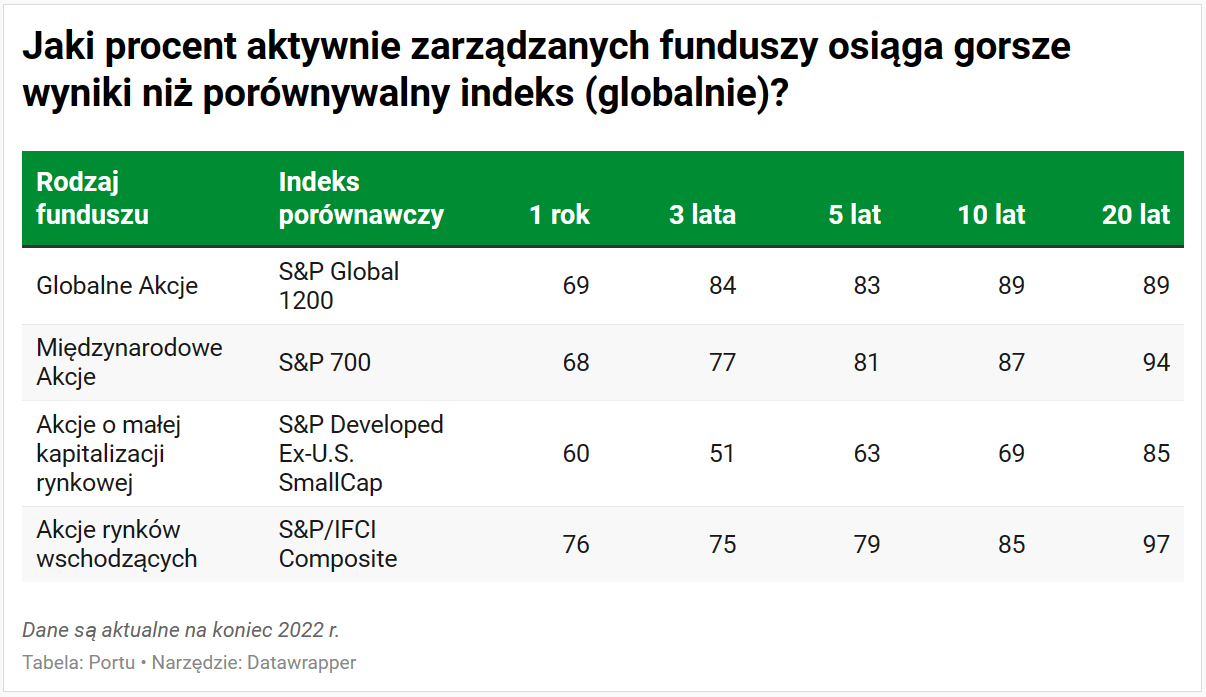

Dane z S&P Global, które od ponad 10 lat porównuje wyniki portfeli zarządzanych aktywnie i pasywnie, pokazują, że w dłuższej perspektywie portfele zarządzane aktywnie osiągają gorsze wyniki niż duże indeksy.

Pasywne zarządzanie portfelem złożonym z funduszy ETF monitorujących wybrane indeksy jest więc nie tylko bardziej opłacalne w dłuższej perspektywie niż przy zakupie określonych akcji, ale także mniej ryzykowne.

Istotną przewagą nad bezpośrednim zakupem akcji jest również to, że w przeciwieństwie do ceny pojedynczych akcji, które mogą kosztować kilkaset złotych, można zainwestować w ETF-y, aby za dużo niższą kwotę uzyskać udział we wszystkich akcjach wchodzących w jego skład. Na Portu to możliwe już od 100 PLN.

Dzięki temu znacznie więcej osób może regularnie inwestować i czerpać korzyści ze swoich oszczędności. Co ważne, taki sposób inwestowania ma mniejsze ryzyko, jest mniej stresujące i oszczędza czas.

Jaka inwestycja jest najlepsza na początek?

Zainwestuj w swoją edukację.

Kiedy zaczynasz inwestować, poświęć co najmniej kilka godzin na rozszerzenie swojej wiedzy na temat podstawowych zasad inwestowania. Krótkie studium najczęstszych błędów początkujących inwestorów pozwoli Ci zaoszczędzić wiele stresu, a pewnie też pieniędzy. W sieci znajdziesz wiele blogów, publikacji czy podcastów poświęconych tematom inwestycji.

—————————————————————–

Na co zwrócić uwagę po przeczytaniu artykułu?

- Niniejszy artykuł nie jest rekomendacją inwestycyjną, a Portu nie świadczy usługi doradztwa inwestycyjnego.

- Historyczne wyniki inwestycji nigdy nie są gwarancją przyszłych zysków.

- Inwestycje na rynkach kapitałowych są zawsze ryzykowne.

- Portu nie gwarantuje osiągnięcia zysków z inwestycji.

- Nie jesteś pewien, jaki profil ryzyka jest dla Ciebie odpowiedni? Wypełnij naszą ankietę inwestycyjną, by to sprawdzić.

- Ten artykuł jest materiałem marketingowym.